資産所得倍増プランと新NISA

聞こう!NISAとは?

NISA=非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置

・英国のIndividual Savings Account(個人貯蓄口座:一定額まで非課税で貯蓄・投資ができる口座)を参考にして制度が導入、日本の頭文字Nをつけて NISAという愛称になった。

上場株式や株式投資信託に対する個人の税金は2014年1月から20%課税(復興特別所得税を含めると20,315%)になった事を受けて導入されたのが、NISAだった。

NISAの目的

ⅰ,自助努力に基づく家計の資産形成を支援・促進

これからの日本では個人や家庭が自助努力による将来に向けた資産形成の重要性が高まっている。

非課税のメリットを生かした自助努力の支援・促進する。少額投資による中長期的な資産形成に資する。

ⅱ,家計から成長マネーの供給拡大を図る

投資家の裾野の広がりを作り、株式投資を通して家計金融資産から成長分野への資金供給の拡大を期待。

成長マネーの供給拡大を図るという観点から、NISA口座に受け入れる事が出来るのは新規で購入した投資商品に限られた。

※旧NISA制度の終了

2023年度税制改正によって旧NISA制度(一般NISA、つみたてNISA、ジュニアNISA)は2023年をもって終了、2024年

からは抜本的に拡充・恒久化された新NISA制度がスタートする事となった。

資産所得倍増プラン

資産所得倍増プランとは?資産運用立国について:金融庁

2021年10月15日に内閣に「新しい資本主義実現本部」設置しこの本部の下に「新しい資本主義実現会議」が置かれた。

2022年6月7日個人金融資産を全世代的に貯蓄から投資にシフトさせるべく、NISAの抜本的拡充を図る総合的な

「資産所得倍増プラン」を策定する。

2022年11月28日「資産所得倍増プラン」新しい資本主義実現会議で正式に決定された。

※資産所得倍増プランの基本的考え方

ⅰ,家計に眠る現預金を投資につなげ。家計に勤労所得に加え金融資産所得も増やしていくことが重要である。

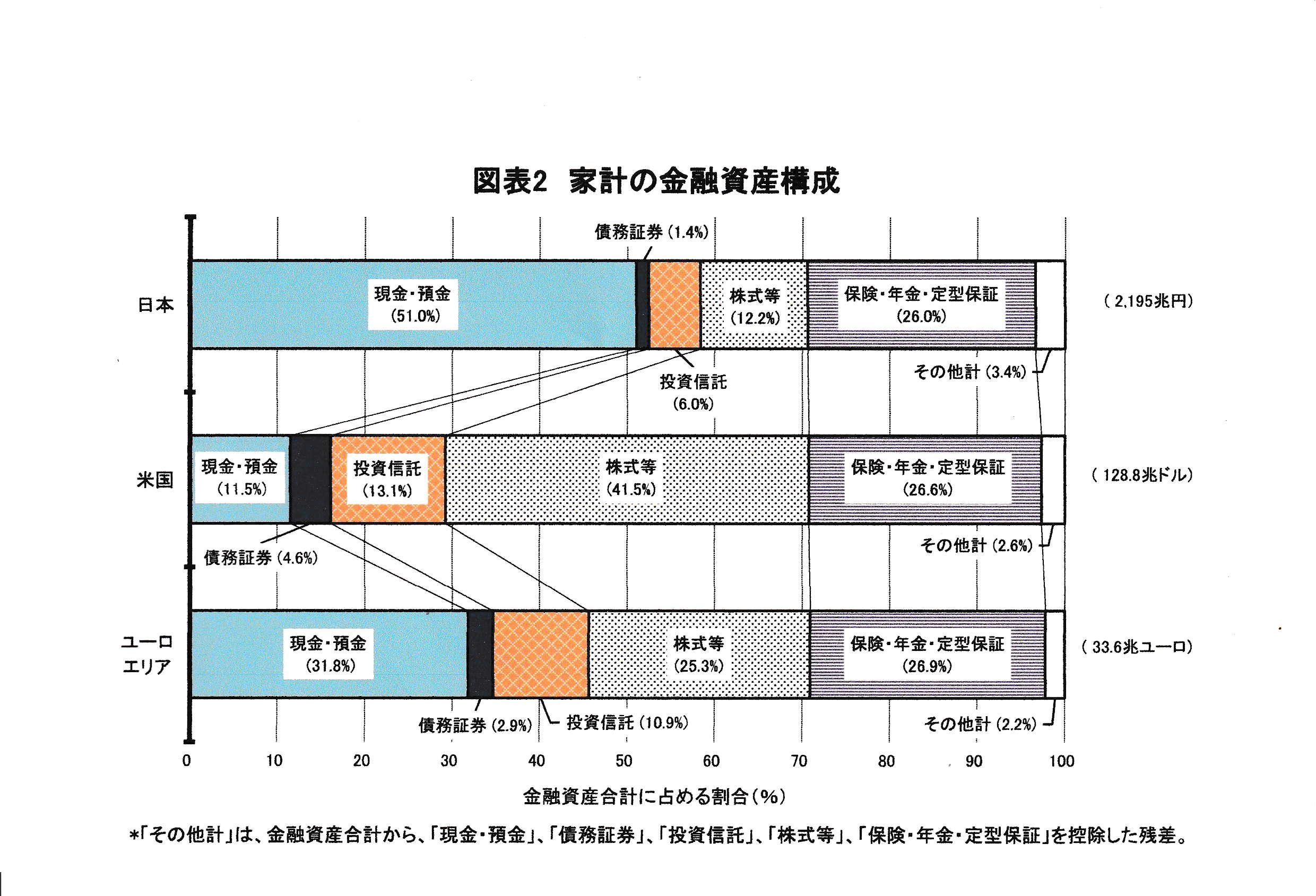

資金循環の日米欧比較 2025年8月29日日本銀行調査統計局資料より

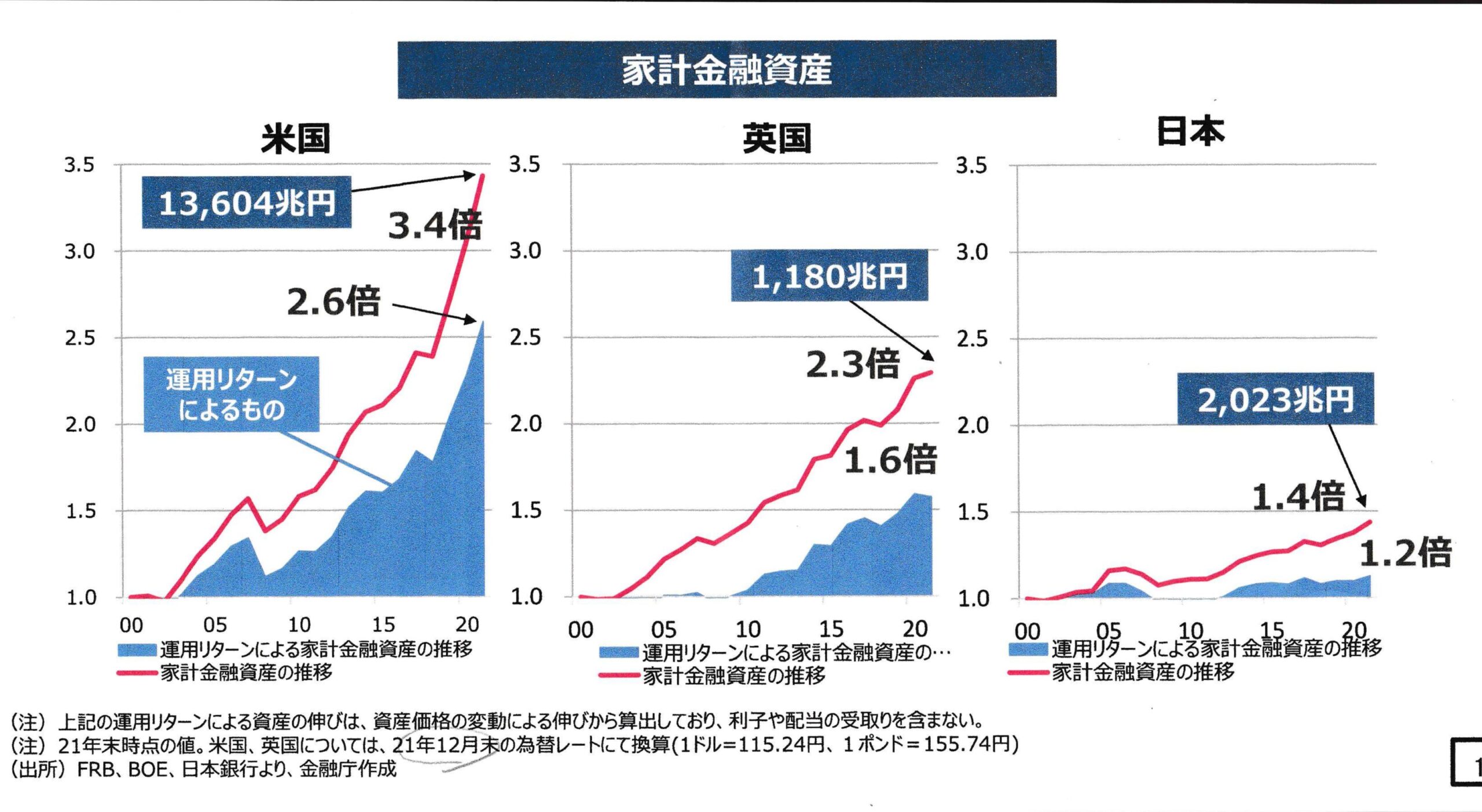

ⅱ,我が国の家計金融資産2000兆円は、半分以上がリターンの少ない現預金で保有されている(図参照)。他方、米国や英国では、中間層でも気軽に上場株式・投資信託に投資できる環境が整備されており、米国では20年間で家計金融資産が3.4倍、英国では2.3倍になっているが、わが国では1.4倍に留まっているのはこうした投資環境の違いが背景にある。(図表参照)より

資産所得倍増に関する基礎資料集 令和4年10月 内閣官房 新しい資本主義実現本部事務より

ⅲ,中間層がリターンの大きい資産に投資しやすい環境に投資しやすい環境を整備すれば、家計の金融資産所得を拡大することができる。

また、家計の資金が企業の成長投資の原資となれば、企業の成長が促進され、企業価値が向上する。企業価値が拡大すれば、家計の

金融資産所得は更に拡大し、「成長と資産所得の好循環」が実現する。

資産所得倍増プランの目標

- 投資経験者の倍増。5年間で、NISA総口座数を現在の1,700万件から3,400万件へと倍増させることを目指して制度整備を図る。

- 投資の倍増を目指す。5年間でNISA買付額を現在の28兆円から56兆円へと倍増させる。

- これらの目標の達成を通じて、中間層を中心とする層の安定的な資産形成を実現するため、長期的な目標としては資産運用収入そのもの

の倍増も見据えて制作対応を図る。

資産所得倍増プランの方向性

- 家計金融資産を貯蓄から投資にシフトさせるNISAの抜本的拡充や恒久化

- 加入可能年齢の引上げなどiDeCo制度の改革

- 消費者に対して中立的で信頼できるアドバイスの提供を促すための仕組みの創設

- 雇用者に対する資産形成の強化

- 安定的な資産形成の重要性を浸透させていくための金融経済教育の充実

- 世界に開かれた国際金融センターの実現

- 顧客本位の業務運営の確保

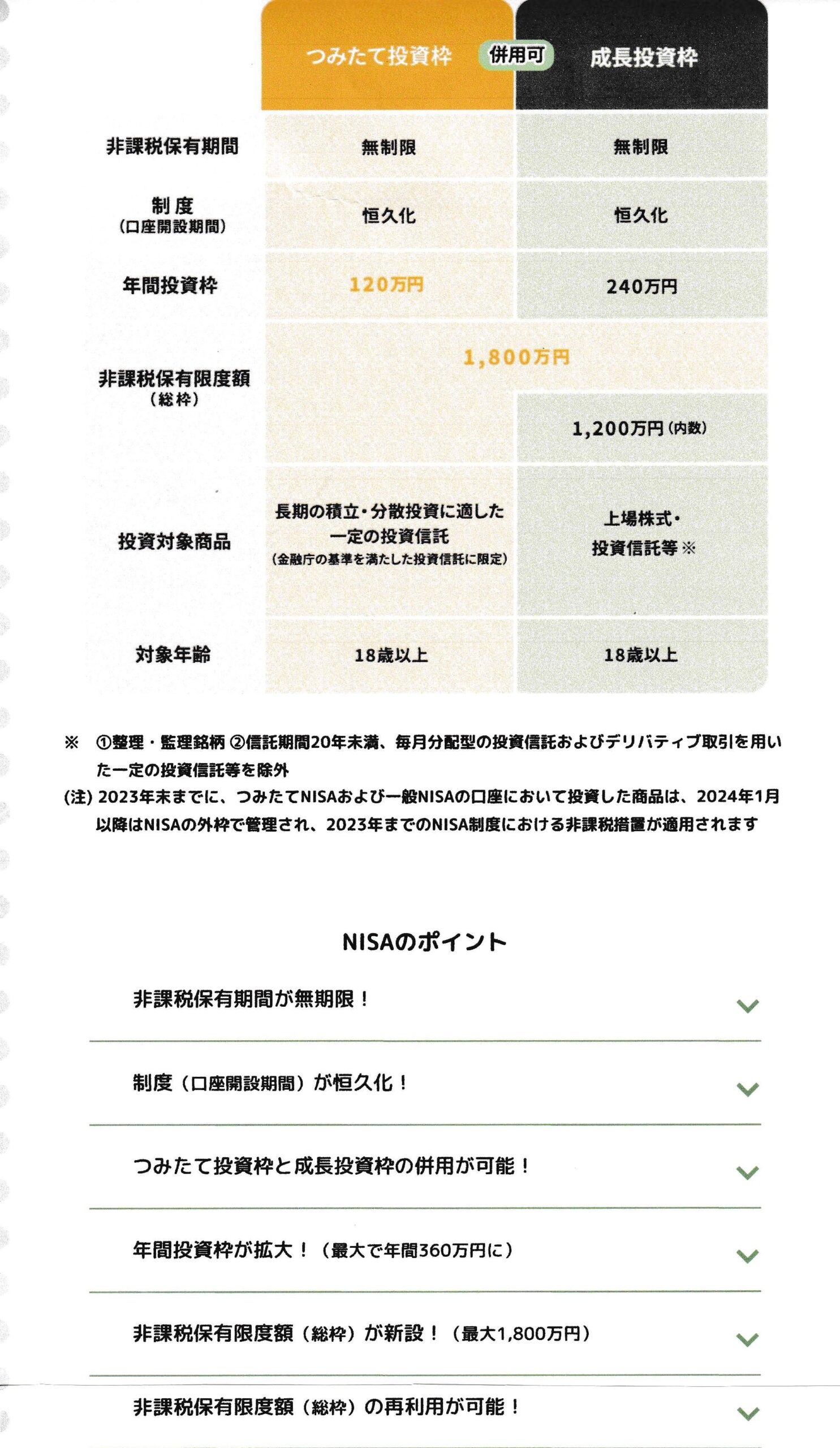

新NISA概要

(1) 利用できる人

その年1月1日において18歳以上の居住者等であれば誰でも、少額投資非課税口座(NISA口座)が開設でき利用できる。

(2)口座開設期間(新規で投資できる期間)

いつでも利用可能(制度終了期限を撤廃し、長期的な資産形成が可能となっている。

(3)年間1人1口座

1人につき年間(暦年)で1つのNISA口座だけを開設できる。

・年が変わればNISA口座を開設する金融機関は変更できる(その年分の非課税枠が未使用の場合)

変更したい年の前年10月1日から変更したい年の9月30日までに前金融機関から「勘定廃止通知書」を

受け取り、新たにNISA口座を開く金融機関に提出する手続きが必要。

・金融機関を変更した場合、変更前の金融機関のNISA口座で購入した上場株式等は、引き続き変更前の金融機関で非課税の適用が

受けられる。ただし、変更前の金融機関のNISA口座で新規の買付けはできない。

(4)非課税保有期間の無期限化

新NISAは制限を撤廃し、無期限となった。長期で保有を継続するインセンティブが強化された。(売却自体はいつでも可能)

(5)非課税限度の拡充

・「成長投資枠」で年間240万円、「つみたて投資枠」で年間120万円まで投資できる。(年間とは受渡日ベースでその年の1月1日から

12月31日までを指し、年間投資枠を管理する。

※購入時の手数料等は非課税枠にはふくまれないので、手数料を除いた金額でそれぞれ240万円、120万円まで投資できる

・成長投資枠とつみたて投資枠は併用でき、併用した場合、最大で年間360万円までの投資が可能。

※非課税保有限度額(生涯投資枠)は最大1,800万円で、うち、成長投資枠は最大1,200万円まで。成長投資枠は利用しなくてもよく、

つみたて投資枠だけで最大1,800万円までの投資も可能である。

(6)非課税枠の再利用が可能

・非課税枠は簿価残高方式で管理され、保有商品(買入した上場株式等)を売却すると、簿価残高が減少するため、非課税枠の再利用が可能になる。

(売却と同時に非課税枠が復 活するわけではなく、翌年に復活する)翌年に新規で投資できるのは成長投資枠で240万円、つみたて投枠で120万円となる。

(7)成長投資枠の非課税投資対象

・成長投資枠では、上場株式、公募株式投資信託、上場投資信託(ETF)、上場不動産投資信託(J-REIT)などが非課税扱いで購入でき。

※資産形成に適さない商品は除外される。

ⅰ,上場株式で上場廃止のおそれがある監理銘柄と上場廃止が決まった整理銘柄は対象外

ⅱ,株式投資信託で、信託期間が20年未満の物、毎月配当型、高レバレッジ型は対象外

※すでに特定口座や一般投資口座で保有している上場株式や株式投資信託などをNISA口座に移管することはできない。

(NISA口座に受け入れることができるのは新規で購入した商品に限られる)

※利子所得が生じる国債をはじめとした公社債や公社債投資信託、預貯金などは対象外である。

(8)つみたて投資枠の非課税投資対象

・つみたて投資枠の対象商品は、所定の要件を満たす公募株式投資信託と上場投資信託(ETF)でかつ金融庁に届出されているものに限定されている。

(つみたて投資枠の対象商品は、成長投資枠で購入することも可能)

①公募株式投資信託とETFの共通の要件

ⅰ,信託契約期間(運用期間)が無期限または20年以上あること

ⅱ,毎月分配型でないこと

ⅲ,ヘッジ目的の場合等を除き、デリバティブ取引による運用を行わないこと(レバレッジ取引を行わないこと)

②公募株式投資信託の要件

・対象商品

ⅰ,金融庁が指定した指数に連動するインデックスファンド(指定インデックス投資信託)

ⅱ, 金融庁が指定した指数に連動するインデックスファンド以外の投資信託(アクティブ運用投資信託等)

指定されていない指数に連動するインデックスファンドやアクティブ運用する投資信託に分かれている。

〈全ファンド共通の要件〉

ⅰ,主に株式で運用される株式型か、株式・公社債。REIT(不動産投資信託)でバランス運用される資産複合型であること

株式型ファンドと外債型ファンドを自分で組み合わせて運用するといった事はできない。(成長投資枠ではこうした制限はない)

※つみたてとうしわくでリスクを抑えた運用を希望する場合、バランス型投資信託が選択肢になる。

ⅱ,販売手数料(購入時手数料)と解約手数料(信託財産留保額を除く)が無料であること。(成長投資枠では、こうした制限はない)

〈アクティブ運用投資信託等に関する要件〉

ⅰ,設定以来5年以上が経過

ⅱ,過去の運用期間の3分の2以上の期間(年数)において、資金流入超となっていること

ⅲ,50億円以上の純資産があること

〈運用管理費用(信託報酬)に関する要件〉※消費税抜きの水準、以下同じ

・国内資産のみに投資する指定インデックス投資信託…年0.5%以下

・海外資産を組み入れている指定インデックス投資信託…年0.75%以下き

・国内資産のみに投資するアクティブ運用投資信託等…年1.0%以下

・海外資産を組み入れているアクティブ運用投資信託等…1.5%以下

※ETFの要件は割愛

※2025年5月16日現在のつみたて投資枠対象商品

指定インデックス投資信託 259本

アクティブ運用投資信託等 57本

ETF 8本

(9)投資手法

・成長投資枠は、積立投資、タイミングを捉えたまとまった資金での投資(一括投資)、いずれも可能

(併用することも可能)

つみたて投資枠は積立投資に限定される。

・積立投資(定期かつ継続的な方法による買付け)の場合、あらかじめ購入する銘柄を指定したうえで、

「1か月に1回、1万円づつ」など定期的に一定額の買付けを行う必要がる。

買付けを行う頻度の選択肢は金融機関に乗って異なるが、毎日、毎月、隔月などとなっている。

・投資方法の積立投資に限定されているつみたて投資枠では、あらかじめ購入銘柄、買付けの頻度などを

指定する必要があるため、タイミングを捉えたまとまった資金での投資はできない。

(10)2023年までに投資した商品との関係

・2023年までのNISA制度で投資した商品は、2024年以降の新NISA制度の外枠となり、投資した時点の非課税措置が継続される。別枠管理)

・2023年までのNISA制度でいくら投資してきたかに関係なく、2024年以降は新NISAで一人につき最大

1,800万円までの投資が可能となっている。

金融庁  より

より

NISAの留意点

(1)損失は税務上無いものとみなされる。

・NISA口座内における譲渡損失(値下がり損)は、所得税および住民税の計算上ないものとされる。

NISA口座内の譲渡損失を課税口座(特定口座・一般口座)で受け取った分配金や配当金、譲渡益と損益を通算することはできない。 損失の繰り越し控除もできない。

(2)上場株式の配当金はNISA口座を開設する証券会社経由で交付されないものは非課税とならない

・NISAの非課税の適用を受ける配当等とは、NISA口座を開設する金融機関等経由で交付されたものに限られ、発行者から直接交付されるものは課税扱いとなる。

・株式投資信託の分配金については、すべてNISA口座を開設した金融機関経由で支払われるので、投資家は特段の手続きをしなくても、非課税で分配金が受け取れる。

※上場株式、上場投資信託(ETF)、上場不動産投資信託(J-REIT)等については証券会社の取引口座で配当金等を受け取る「株式数比例配分方式」を選択していないとNISA口座での非課税扱いは受けられず、課税扱いとなってしまう。

(この場合でも、譲渡益は非課税扱い)

まとめ(NISAって何?)

クレイン ライフ サポート流に簡単にまとめます。

政府は国民の将来の資産不足(年金問題など)を自力で資産の形成をしていただこうと考えて、家計金融資産(ゼロ金利時代の利子のつかない定期預金や家の中にため込んだタンス預金など)をこれから成長するだろうと思われる企業の株式などに投資してもらい、企業の育成を助けると共に個人の資産形成を助ける仕組みとしてNISA(少額非課税)口座を導入しました。

今回はNISAの仕組みについて説明をいたしましたが、あくまで、NISAは投資(株式や投資信託等)用の口座です。

投資なので、投資先の選定は自己責任にて行っていただき、運用してください。

私的の考え方ですが、投資用の資金は生活費等とは切り離された資金で活用いただいた方が良いと思います。

また、投資は利益が出ることも、損金が発生することも有りますので、ご理解の上ご参加ください。

もしも、損金を出したくないという方は、今後の金利上昇を待ち、「定期預金等(20%利子課税有)に預け直す考え方」も有りかな?

クレイン ライフ サポートは独立系のFPなのでどこにも属してはいませんので、どの株式が良いとか、投資信託は何処が良いなど勧めません。

自身のご使用になられる窓口で投資先のご相談・ご検討をお願いします。

これからも皆さんの為になる、婚活情報やマネー情報をブログして行きます。もしも、聞きたい内容や知りたい情報など有りましたら

問い合わせフォームよりご連絡ください。よろしくお願いいたします。

皆さんのご意見・ご質問お待ちしております。お問い合わせ/カウンセリングお申込み | 愛知県豊川市の結婚相談|クレインライフサポート